Cửa đầu tư trái phiếu doanh nghiệp hé mở: Ngân hàng có dám mạnh tay?

| Dự báo nhu cầu phát hành trái phiếu doanh nghiệp vẫn gia tăngNgân hàng được mua lại trái phiếu doanh nghiệp, chuyên gia nói gì? |

Việc Ngân hàng Nhà nước cho phép các ngân hàng thương mại được quyền mua lại ngay trái phiếu doanh nghiệp chưa niêm yết thay vì phải đợi sau 12 tháng như quy định hiện hành được giới chuyên gia đánh giá là nhằm giải tỏa áp lực đáo hạn hơn là mở cửa cho ngân hàng mạnh tay đầu tư vào trái phiếu.

Bước đầu gỡ nghẽn dòng tiền

Cuối tuần qua, Ngân hàng Nhà nước đã ban hành Thông tư số 03/2023/TT-NHNN quy định ngưng hiệu lực thi hành khoản 11, Điều 4, Thông tư số 16/2021/TT-NHNN ngày 10/11/2021 quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp. Thời gian tạm ngưng là từ nay đến 31/12/2023.

|

Theo các chuyên gia kinh tế, Thông tư 03 sẽ cho phép các ngân hàng chủ động, linh hoạt mua lại trái phiếu của nhà đầu tư cá nhân, qua đó tăng tính thanh khoản cho thị trường, giảm áp lực đáo hạn trái phiếu, cũng là cách để tăng vai trò tạo lập thị trường của ngân hàng.

Thực tế, quý I/2023, sức cầu của thị trường trái phiếu doanh nghiệp vẫn phụ thuộc vào ngân hàng, trong bối cảnh nhà đầu tư cá nhân tháo chạy. Báo cáo của Bộ Tài chính cho thấy, trong quý I/2023, nhà đầu tư tổ chức chiếm 99,99% bên mua, trong đó ngân hàng là 77%. Tuy vậy, nhìn chung sức mua thị trường èo uột, thị trường đang bị tắc ở khâu mua lại do ngân hàng không được mua trái phiếu doanh nghiệp chưa niêm yết sau khi bán.

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, quy định trên có ý nghĩa nhiều nhất với các tổ chức tín dụng trong bối cảnh áp lực mua lại trái phiếu thời gian vừa qua khi nhà đầu tư yêu cầu tất toán trước hạn. Điều này sẽ tháo gỡ áp lực mà một số tổ chức tín dụng đang gặp phải do trước đó đã phân phối cho nhà đầu tư trong khi Tổ chức phát hành gặp khó khăn về dòng tiền và không thể mua lại. Quy định này cũng rất hợp lý trong bối cảnh thị trường thứ cấp tập trung trên HNX chưa đi vào hoạt động.

Tuy vậy, với doanh nghiệp phát hành, Thông tư 03 chưa gỡ được vướng mắc lớn nhất hiện nay của thị trường trái phiếu doanh nghiệp. Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM cho rằng, Thông tư 03 vẫn chưa cho phép tổ chức tín dụng được mua trái phiếu doanh nghiệp phát hành với mục đích cơ cấu nợ trong khi đây là mong muốn lớn nhất của doanh nghiệp bất động sản hiện nay (phát hành trái phiếu doanh nghiệp để đảo nợ). Ngoài ra, thời gian tạm hoãn quy định trên (8 tháng), theo ông Châu là quá ngắn, chưa đủ để thị trường vượt qua khó khăn.

“Doanh nghiệp rất mừng vì Ngân hàng Nhà nước đã ban hành Thông tư 03 song đề nghị Ngân hàng Nhà nước tiếp tục bãi bỏ quy định cấm tổ chức tín dụng được mua trái phiếu doanh nghiệp phát hành với mục đích cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành để bảo đảm sự phù hợp với khoản 2, Điều 1, Nghị định 65/2022/NĐ-CP”, ông Châu đề nghị.

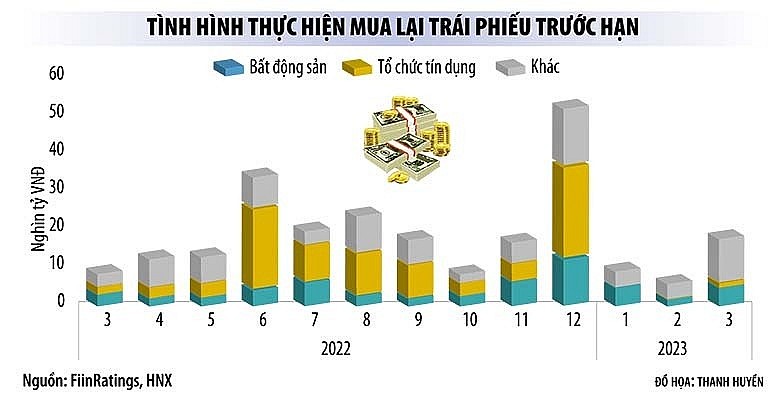

Suốt 3 tuần đầu tháng 4/2023, thị trường trái phiếu doanh nghiệp trầm lắng, không ghi nhận bất kỳ đợt phát hành nào. Trước đó, phát hành trái phiếu doanh nghiệp bất ngờ sôi động trở lại trong tháng 3/2023, nhưng hầu như của các doanh nghiệp ít tên tuổi và cũng không loại trừ mục đích cơ cấu nợ. Trong 4 tháng đầu năm, huy động vốn từ trái phiếu doanh nghiệp tăng trưởng âm khi lượng phát hành mới thấp hơn lượng trái phiếu doanh nghiệp phải mua lại trước hạn và đến hạn.

Gánh nặng trái phiếu đáo hạn những tháng cuối năm vẫn đang rất lớn. Theo ước tính của FiinRatings, trái phiếu doanh nghiệp bất động sản năm nay lên tới khoảng 120.000 tỷ đồng. Từ đầu năm đến nay, thị trường đã chứng kiến hàng chục doanh nghiệp bất động sản mất khả năng thanh toán.

Cổ đông bất an, ngân hàng sẽ thận trọng với trái phiếu doanh nghiệp

Toàn hệ thống đang có 17 ngân hàng đang nắm giữ trái phiếu doanh nghiệp. Trong đó, 5 ngân hàng nắm giữ trái phiếu doanh nghiệp nhiều nhất là MB, Techcombank, VPBank, TPBank, SHB. Sự khủng hoảng của thị trường trái phiếu doanh nghiệp, bất động sản năm qua đã gây lo lắng rất nhiều cho cổ đông các ngân hàng này. Tại Đại hội đồng cổ đông thường niên năm 2023, cổ đông hàng loạt ngân hàng đã bày tỏ nỗi lo về nợ xấu trái phiếu.

Chính vì vậy, dù cánh cửa đầu tư trái phiếu doanh nghiệp đã hé mở, song các chuyên gia cho rằng, các ngân hàng cũng sẽ rất thận trọng với đầu tư trái phiếu doanh nghiệp. Thực tế, trong quý I/2023, nhiều ngân hàng đã giảm lượng trái phiếu doanh nghiệp nắm giữ.

Trả lời cổ đông tại Đại hội đồng cổ đông thường niên mới đây, ông Nguyễn Đức Vinh, Tổng giám đốc VPBank cho hay, khối lượng trái phiếu doanh nghiệp nắm giữ tại ngân hàng này chỉ hơn 30.000 tỷ đồng, giảm 5.000 tỷ đồng so với cuối năm 2023 và dự kiến sẽ tiếp tục giảm xuống 20.000 tỷ đồng vào cuối tháng 6/2023.

Tỷ lệ nợ xấu trái phiếu doanh nghiệp tại các ngân hàng hiện nay chưa có thống kê. Tất cả lãnh đạo ngân hàng thương mại đều khẳng định các khoản đầu tư trái phiếu doanh nghiệp đều an toàn. Trả lời cổ đông mới đây, Tổng giám đốc VPBank cho hay, 100% trái phiếu doanh nghiệp được VPBank đầu tư có tài sản đảm bảo, ngân hàng hoàn toàn có thể xử lý, thu hồi nợ nếu trái phiếu có vấn đề.

Tương tự, tại ĐHĐCĐ thường niên của Techcombank mới đây, nhiều cổ đông bày tỏ bất an khi ngân hàng có mức độ tập trung quá lớn vào trái phiếu doanh nghiệp và bất động sản. Trấn an cổ đông, Chủ tịch Techcombank Hồ Hùng Anh cho rằng, nợ xấu tín dụng bất động sản và trái phiếu doanh nghiệp tại Techcombank đang được kiểm soát tốt.

Tương tự, tại SHB, bà Ngô Thu Hà, Tổng giám đốc SHB cũng cho hay, toàn bộ trái phiếu doanh nghiệp (13.186 tỷ đồng cuối năm 2022) của ngân hàng này đều có tài sản đảm bảo. Tất cả các dự án trái phiếu doanh nghiệp mà SHB đầu tư đều có dòng tiền tốt. Hiện các nhà phát hành này đều thanh toán đầy đủ, đúng hạn cho Ngân hàng.

Khả năng, thị trường bất động sản sẽ còn tiếp tục trầm lắng giai đoạn tới và những doanh nghiệp sử dụng đòn bẩy tài chính quá lớn, có nhiều dự án chưa hoàn thiện pháp lý sẽ tiếp tục khó khăn. Theo FiinGroup, khả năng trả nợ của các doanh nghiệp bất động sản đang yếu đi, tỷ lệ nợ xấu trái phiếu hiện đang ở mức hơn 14,3% và sẽ tiếp tục gia tăng nửa cuối năm.

Đọc nhiều

Ngành chè bước vào năm 2026 với tín hiệu tăng trưởng trái chiều

Nghe nghệ nhân trẻ kể chuyện ‘mở’ nghề

Infographic| Tổng mức bán lẻ hàng hoá Hà Nội đạt 86,4 nghìn tỷ đồng

Việt Nam - Hoa Kỳ: Thúc đẩy hợp tác công nghệ cao

Tạo sinh kế bền vững từ nghề làm nến sáp ong thủ công

Bứt phá xúc tiến thương mại 2026: Tạo đà cho chu kỳ tăng trưởng mới

Ô tô nhập khẩu trong tháng 1/2026 tiếp tục duy trì ở mức cao

Nhà ở xã hội tạo đà ổn định thị trường bất động sản

Hồ Gươm nhộn nhịp người dân và du khách trong những ngày đầu năm mới