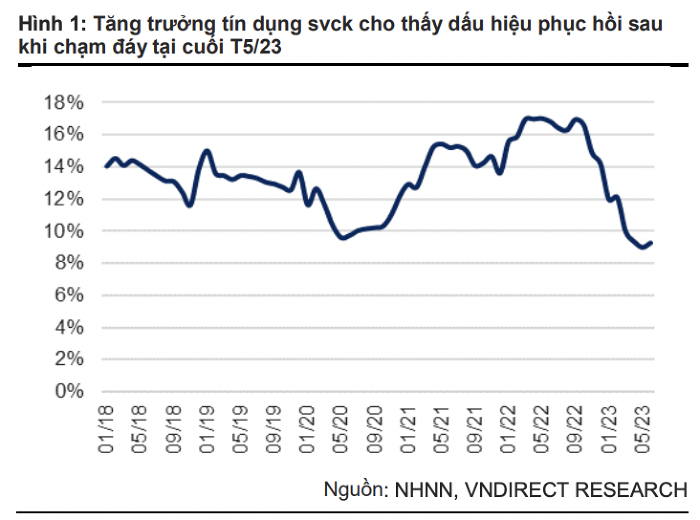

Tăng trưởng tín dụng thụt lùi trong tháng 7, cảnh báo trạng thái 'suy kiệt tín dụng'?

| Tín hiệu tiền tệ 2023: Kiểm soát tăng trưởng tín dụng mức 14 - 15%Phó Thống đốc NHNN lý giải nguyên nhân tăng trưởng tín dụng thấp |

Thông tin từ cuộc họp thường kỳ tháng 7, tăng trưởng tín dụng vào cuối tháng 7 được ghi nhận là 4,3% so với cuối năm 2023, giảm nhẹ so với mức 4,7% được công bố vào cuối tháng 6, báo cáo của Chứng khoán SSI trích dẫn.

Tăng trưởng tín dụng giảm so với tháng trước tiếp tục cho thấy khả năng hấp thụ vốn của nền kinh tế đang ở mức thấp.

|

| Hình minh họa |

"Hiện tại chúng ta đang trải qua giai đoạn có thể nói là gần kề trạng thái "suy kiệt tín dụng", tức giai đoạn mà tín dụng tăng quá chậm so với mức cân bằng để kinh tế phát triển", ông Trần Ngọc Báu - CEO WiGroup nói trong nhận định mới đây.

|

Vị chuyên gia này cho rằngcon số tăng trưởng tín dụng tiệm cận con số thấp kỷ lục được thiết lập vào năm 2012 và có thể nếu mọi thứ không phục hồi trở lại vào cuối năm nay thì kỷ lục của năm 2012 có thể sẽ bị phá vỡ.

Ông cho rằng ngoài vấn đề thiếu vốn trong nền kinh tế gây khó khăn cho sự phục hồi thì thị trường hiện tại còn đang bị vướng vào tâm lý "thắt lưng buộc bụng" của dân cư và các tổ chức kinh tế. Tình trạng này đóng góp rất lớn từ sự suy giảm giá tài sản tài chính như bất động sản và chứng khoán trong thời gian vừa qua.

"Do đó, việc tín dụng khơi thông và hỗ trợ phục hồi tài sản tài chính mặc dù là không giải quyết được bài toán phát triển sản xuất nhưng cũng sẽ giúp phục hồi tâm lý tiêu dùng và kích thích lại động lực sản xuất nhanh hơn. Xét về tổng thể dài hạn thì "Hiệu ứng của cải" sẽ làm kinh tế thực và thị trường tài chính vẫn có mức độ liên thông", chuyên gia cho hay.

Về phía Ngân hàng Nhà nước (NHNN), ngoài việc 4 lần thực hiện cắt giảm lãi suất điều hành nhằm hạ mặt bằng lãi suất cho vay trên thị trường, kích thích người dân, doanh nghiệp vay vốn từ ngân hàng, nhà điều hành còn thực hiện nhiều biện pháp nhằm thúc đẩy tăng trưởng tín dụng.

Đẩy mạnh tín dụng nhưng không hạ chuẩn tín dụng là mục tiêu lớn nhất mà NHNN đưa ra cho việc điều hành chính sách tiền tệ trong 6 tháng còn lại của năm. Một số gói cho vay ưu đãi được triển khai (như gói cho vay 120.000 tỷ đồng; gói cho vay ưu đãi doanh nghiệp thuỷ hải sản 15.000 tỷ đồng) cùng với cơ chếcơ cấu khoản nợ (hoãn, giãn) theo Thông tư 2/2023.

Tuy vậy trên thực tế, tiến độ các gói vay thực tế quá chậm so với kỳ vọng. Sau 3 tháng triển khai gói tín dụng 120.000 tỷ đồng hỗ trợ chủ đầu tư và người mua nhà ở dự án nhà ở xã hội, nhà ở công nhân, mới có khoảng 95 tỷ đồng được giải ngân và 950 tỷ đồng cam kết cho vay.

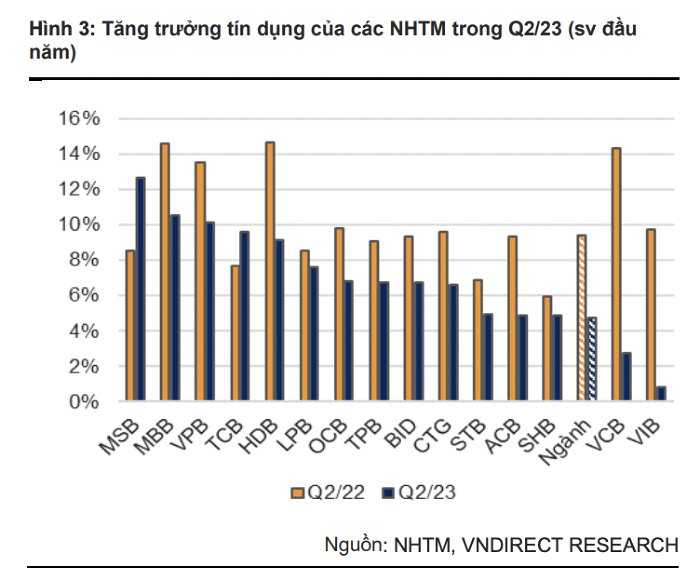

Ngày 10/7, NHNN cho biết đã điều chỉnh chỉ tiêu tăng trưởng tín dụng năm 2023 cho các tổ chức tín dụng với mức giao toàn hệ thống khoảng 14% thay vì mục tiêu định hướng từ đầu năm 2023 khoảng 14-15%. Theo tiết lộ từ các công ty chứng khoán, có hai ngân hàng đã được nới room tín dụng lên tới 24% (VPBank và MB).

|

Theo các chuyên gia kinh tế, việc tiếp cận vốn ở các ngân hàng đang ngày càng thuận lợi và lãi suất đã thấp hơn nhưng thực tế cho thấy, vẫn có nhiều doanh nghiệp không mặn mà, bởi không biết sẽ sử dụng vốn vay vào đâu cho hiệu quả.

Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú cũng thừa nhận có tình trạng nhiều doanh nghiệp muốn vay nhưng không chứng minh có trả nợ được không. Ngược lại, nhiều doanh nghiệp ngân hàng mời vay nhưng không có nhu cầu vì cầu sản xuất, đầu tư, tiêu dùng thấp.

Lý giải nguyên nhân dẫn đến tình trạng khác thường về tín dụng so với các năm, ông Đào Minh Tú chỉ ra rằng do tình hình nền kinh tế có nhiều khó khăn, suy giảm; cầu đầu tư, cầu tiêu dùng đang rất thấp nên cầu tín dụng không thể tăng cao. Mặt khác, sản xuất, kinh doanh của nhiều doanh nghiệp rất khó khăn, tồn kho nhiều, nhiều doanh nghiệp không có đơn hàng, kể cả doanh nghiệp đầu tư nước ngoài.

Bên cạnh đó, thị trường bất động sản chưa sôi động lại, vẫn vướng cả dự án thương mại lẫn nhà ở xã hội dù ngành ngân hàng đã rất quan tâm đẩy mạnh tín dụng bất động sản.

Đọc nhiều

Khai mạc Hội chợ Xúc tiến thương mại sản phẩm đặc sản làng nghề, OCOP

Nợ xấu hạ nhiệt, VN-Index đang ở giữa chu kỳ tăng trưởng

Nhận diện điểm nghẽn cản trở thanh niên khởi nghiệp

Xuất khẩu gạo 11 tháng đạt 3,85 tỷ USD nhưng sụt giảm so với năm trước

Áp lực trái phiếu doanh nghiệp dự kiến hạ nhiệt vào đầu năm 2026

Hà Nội tăng cường đấu tranh chống hàng giả, xâm phạm sở hữu trí tuệ

Bảo hiểm y tế chi trả 100% cho hộ cận nghèo, người 75 tuổi từ năm 2026

Đảng bộ Viện Nghiên cứu Cơ khí: Phát huy vai trò lãnh đạo, tạo dấu ấn trong nghiên cứu, đào tạo

Việt Nam là nguồn cung hạt tiêu lớn nhất tại Hoa Kỳ